Platformy marketplace są już najpopularniejszym modelem zakupowym w Europie, a ich rola ciągle rośnie. Dotyczy to zwłaszcza podmiotów pochodzących z Azji, które przebojem zdobywają kolejne rynki. Na dalszej ekspansji w Europie z pewnością zyska logistyka, a zwłaszcza operatorzy będący w stanie obsłużyć dużych regionalnych graczy, ponieważ to oni generują największy ruch wśród internautów robiących zakupy online.

Może być jednak tak, że ogromne wolumeny przesyłek zachwieją równowagą w niektórych obszarach rynku, tak jak ma to miejsce w przypadku przewozów lotniczych.

Na platformach e-commerce typu marketplace dokonywanych jest ok. 35% globalnych zakupów online. Daleko za nimi znajdują się m.in. strony internetowe supermarketów (17%) oraz media społecznościowe (14%). Udział zakupów realizowanych w modelu marketplace zanotował 500% wzrost od 2007 r., a według wyliczeń ChannelX w 2027 r. będzie to 60% ogółu e-handlu. W zeszłym roku w Chinach, czyli na największym rynku e-commerce na świecie, udział transakcji w serwisach działających w tym modelu osiągnął poziom 80% całkowitej e-sprzedaży.

Czym jest marketplace?

Marketplace to najogólniej rzecz ujmując internetowy pośrednik, którego najważniejszym zadaniem jest zapewnienie platformy umożliwiającej bezpośrednie połączenie wielu niezależnych sprzedawców z klientami chcącymi kupić produkty lub usługi online. W zasadzie każdą platformę e-commerce typu marketplace można przypisać do dwóch podstawowych kategorii. Po pierwsze, ze względu na rodzaj oferowanego asortymentu, po drugie ze względu na model sprzedażowy. Pierwsza grupa może obejmować sprzedaż horyzontalną, tj. dosłownie wszystkie produkty, od żywności, przez AGD, po sprzęt sportowy lub tylko sprzedaż wyspecjalizowaną, np. elektronikę lub odzież. Jeśli zaś chodzi o drugą kategorię, to marketplace może być wyłącznie platformą łączącą niezależnych sprzedawców z klientami, ale równie dobrze może oferować marki własne razem z produktami stron trzecich. Możliwy jest oczywiście mix modeli i bardziej szczegółowy podział, ale dla zobrazowania istoty zjawiska wystarczy dodać, że typową platformą marketplace jest Allegro, Amazon, eBay, Aliexpress oraz dwie inne, zyskujące na popularności platformy z Chin, tj. Temu i Shein.

Zagraniczne platformy marketplace szturmem zdobyły Europę

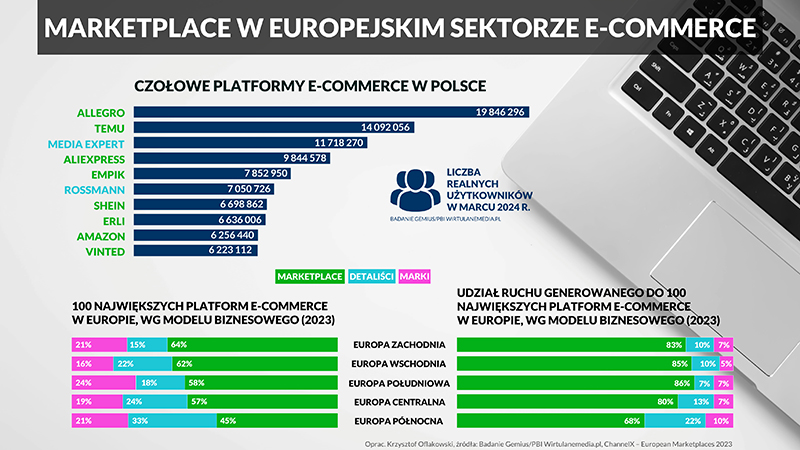

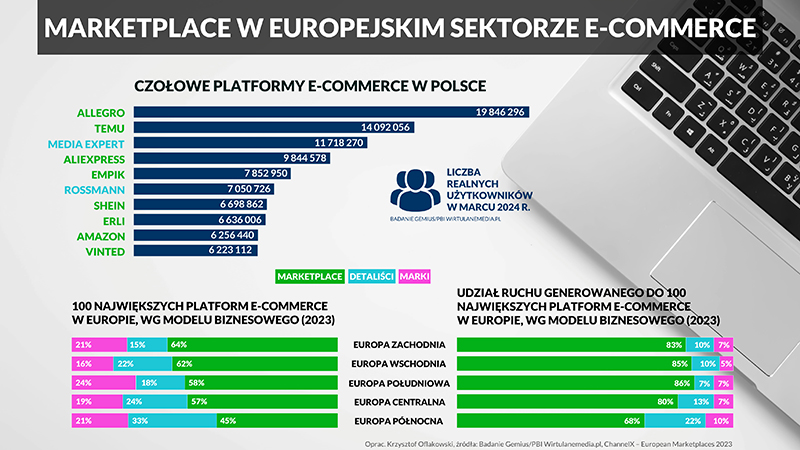

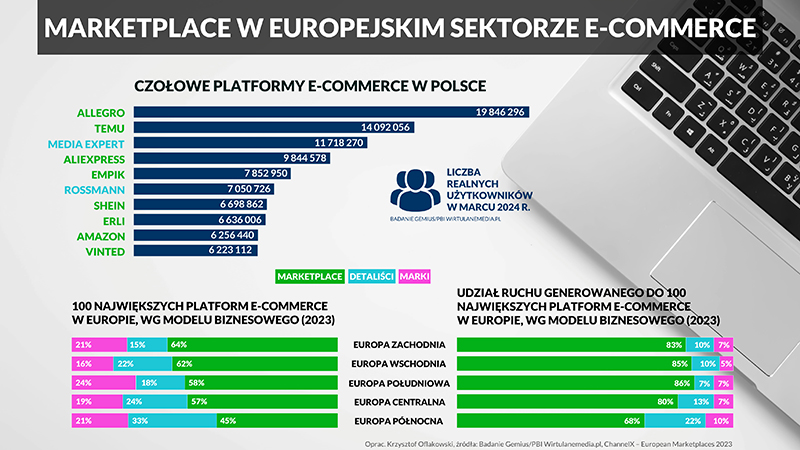

Zeszłoroczna analiza rynkowa przeprowadzona przez ChannelX wskazuje, że aż 62 spośród 100 największych sklepów prowadzących sprzedaż internetową w Europie to właśnie platformy marketplace. Mało tego, aż 85% ruchu w sieci generowanego przez setkę największych e-sprzedawców prowadzi właśnie do platform tego typu. Dla porównywania zarówno sklepy internetowe pojedynczych marek, jak detaliści internetowi przyciągają po zaledwie 7% użytkowników.

Bardziej zaskakujące jest jednak to, że zaledwie 40 ze 100 czołowych europejskich serwisów e-commerce ma siedzibę główną w granicach kontynentu i generują one łącznie tylko 22% ruchu. Przytłaczające 78% odwiedzin jest zasługą platform, które mają centralę zlokalizowanych poza Europą, a największy kawałek tortu w tym ujęciu należy do dużych graczy z USA, czyli Amazon i eBay oraz chińskiego Aliexpress. O silną pozycję walczą obecnie także Temu i Shein.

Dominacja marketplace na zachodzie i wschodzie Europy

Platformy marketplace największe uznanie zyskały na rynkach Europy Zachodniej, gdzie stanowią 64% wśród 100 największych e-sklepów i generują 83% ruchu. Podobnie jest po przeciwnej stronie kontynentu. Tu udział w TOP100 wynosi 62%, natomiast generowany ruch sięga 85%. Zupełnie inaczej jest na północy Europy, gdzie e-bazary stanowią tylko 45% ze 100 największych e-sklepów i generują 68% ruchu. W Polsce, która zaliczana jest do wschodniej części kontynentu, udział platform typu marketplace wynosi tyle samo co na północy, czyli 45%, ale generują one aż 77% ruchu przypisywanego 100 największym serwisom zakupowym.

Kto rozdaje karty nad Wisłą?

Najważniejszym graczem w Polsce od lat pozostaje Allegro, który według rankingu Mediapanel publikowanego cyklicznie przez „Wirtualne Media”, w marcu 2024 r. przyciągnął 19,85 mln użytkowników, co stanowiło blisko 66,9% wszystkich polskich internatów. Interesująco wyglądają jednak dalsze miejsca na liście 10 czołowych platform e-commerce. Drugie miejsce należy bowiem do Temu, który przebojem wszedł na polski rynek e-commerce. Na koniec I kw. chiński marketplace przyciągnął aż 14,09 mln użytkowników, a więc prawie 47,5% polskich internatów. To pokaźny wzrost od czerwca 2023 r., kiedy Temu odwiedziło 2,55 mln klientów, a miesiąc później już ponad 3,25 mln. W nieco ponad trzy kwartały dalekowschodni rywal Allegro urósł więc o 452%.

Na polskiej liście TOP10 e-commerce znajdują się także dwie inne chińskie platformy marketplace, mianowicie Aliexpress oraz modowy Shein. Obie platformy utrzymują stan posiadania porównywalny z tym z połowy 2023 r. W krajowej czołówce jest oczywiście Amazon i kilku innych podobnych graczy, którzy łącznie sprawiają, że 8 na 10 największych e-sklepów w Polsce to platformy marketplace.

Jak rozwój, zwłaszcza azjatyckich platform, wpływa na logistykę?

Jedynym sposobem, aby paczka zamówiona w Chinach dotarła do Europy lub USA w ciągu kilku dni, co w zasadzie stało się standardem, jest transport lotniczy i to on najbardziej odczuł dynamiczny wzrost popularności nowych cyfrowych gigantów, takich jak Temu i Shein. Reuters donosi, że zyskujący na popularności model, w którym pojedyncze przesyłki są wysyłane bezpośrednio od producentów do konsumentów na całym świecie sprawił, że sektor fast fashion odpowiada obecnie za ok. połowę całkowitego transgranicznego e-handlu Chin, a cały cross-border e commerce (CBEC) tego kraju przejął już ok. jedną trzecią globalnej pojemości przewozowej w transporcie lotniczym na długich dystansach.

Skala zjawiska jest naprawdę gigantyczna, o czym świadczy fakt, że tylko Shein i Temu wysyłają do USA prawie 600 tys. paczek każdego dnia, a w takich hubach lotniczych jak Guangzhou i Hong Kong doprowadziło to do zatarcia granic pomiędzy operacjami realizowanymi w szczycie przewozów i poza min. Coraz częściej pojawiają się w związku z tym braki pojemności, a w związku tym wzrosty stawek transportowych.

Z kolei według oficjalnych danych Chińskiego Ministerstwa Handlu (China's Ministry of Commerce, MOC) deklaracje eksportowe złożone przez trzy czołowe chińskie platformy marketplace na lotniskach Szanghaju w 2023 r. wzrosły dziesięciokrotnie w porównaniu z 2022 r.

Analizy przeprowadzone przez Cargo Facts Consulting, wskazują, że tylko platforma Temu wysyła 4 tys. ton ładunków lotniczych dziennie. Shein wysyła ich 5 tys. ton, Alibaba 1 tys. ton, a TikTok 800 ton. To łącznie odpowiednik 108 frachtowców Boeing 777 startujących z Chin każdego dnia! Inne wyliczenia, tym razem Coresight Research podają, że samo Shein odpowiadając za ok. 20% globalnego rynku fast fashion pod względem wartości sprzedaży generuje tak ogromne wykorzystanie zdolności przewozowych, że kurczy się miejsce dla innych sektorów korzystających z frachtowców, a sytuacji nie pomaga utrzymująca się blokada Morza Czerwonego.

Model marketplace zasila chiński transport lotniczy

Na dłuższą metę taki model dostaw nie jest jednak najwydajniejszym rozwiązaniem kosztowym, gdyż transport lotniczy jest drogi i dedykowany raczej do transportu mikroprocesorów, a nie zabawek i obuwia. Niemniej według analityków tworzących Freightos Air Index wolumeny towarów generowane przez platformy e commerce, takie jak Temu i Shein, są obecnie głównym czynnikiem napędzającym silny popyt, niską dostępność i wysokie stawki na fracht lotniczy z Chin, zarówno do Europy, jak i Ameryki Płn.

W dłuższej perspektywie nie do utrzymania przez sektor lotniczy wydaje się także tempo globalnej ekspansji dalekowschodniego e-commerce. Sprawia ono, że długodystansowe loty frachtowe po prostu nie nadążają za zapotrzebowaniem generowanym przez chińskie platformy marketplace. W zeszłorocznej prognozie rynkowej Boeing szacował, że dynamiczny rozwój chińskiego e-handlu i dostaw ekspresowych sprawia, że tamtejsza flota komercyjnych frachtowców będzie musiała się powiększyć o dodatkowe 190 maszyn do 2042 r. osiągając poziomom 750 samolotów. Będzie to stanowić 20% wszystkich samolotów tego typu na świecie i taki sam odsetek wszystkich nowych zamówień na frachtowce, których do 2042 r. potrzeba 925 szt.

Obok wysokich kosztów i zdolności zaspokojenia wysokiego popytu jest jeszcze jeden zasadniczy problem, jeśli chodzi o wykorzystanie logistyki lotniczej do transportu zamówień internetowych. Mianowicie taki, że o ile dużo przesyłek obecnie z Chin wylatuje, to znacznie mniej do nich wraca.

Rozwiązaniem mają być magazyny rozsiane po świecie i całej Europie

To nie przypadek, że również w Polsce coraz więcej słychać o powierzchniach zajmowanych przez gigantów rynku e-commerce, nie tylko tych pochodzących z Azji, ale także z USA oraz regionalnych graczy. Jeśli jednak chodzi o chiński e-handel nie ma nic szczególnie dziwnego w tym, że największe platformy marketplace chcą prowadzić dystrybucję z lokalizacji położonych blisko kluczowych rynków zbytu, ograniczając przy tym koszty i czas dostawy, tak jak robią to ich konkurenci. Imponująca jest jednak skala tego przedsięwzięcia. Według chińskiego MOC na koniec 2023 r. liczba magazynów dedykowanych e-commerce zlokalizowanych poza granicami tego państwa zwiększyła się do 1.800 inwestycji, co oznacza wzrost o 200 lokalizacji w ciągu zaledwie jednego roku.

Zyskują dostawy na ostatniej mili i rynek magazynowy

– Oddziaływanie sektora e-commerce, także platform typu marketplace, na sektor logistyczny w Polsce jest bardzo duże i niezwykle istotne dla branży – mówi Marek Kaniera, dyrektor operacyjny e-commerce w spółce ID Logistics Polska, świadczącej kompleksowe rozwiązania logistyczne i transportowe, obsługę e-commerce oraz zarządzanie łańcuchem dostaw w 18 krajach. – Nie ma przy tym znaczenia czy sprzedaż prowadzi marka amerykańska, czy azjatycka, choć wszyscy zauważyli, że aktywność tych drugich widocznie wzrosła w ostaniem czasie. Na rozwoju dużych platform handlowych w Europie, także w Polsce skorzystali wszyscy operatorzy, którzy postanowili wyjść naprzeciw wyzwaniom, stawianym przez e-commerce. Z pewnością dużo zyskały dostawy na ostatniej mili i centra fulfilment oraz szerzej rynek magazynowy. W ciągu kilku ostatnich lat nie pojawił się ani jeden raport rynkowy lub podsumowanie kwartalne, w którym nie zwrócono uwagi na e-commerce. Z tych publikacji wynika m.in., że w latach 2019-2022 zasoby magazynowe w Polsce przeznaczone dla podmiotów prowadzących sprzedaż internetową powiększyły się o 84%, a w samym 2022 r. 30% powierzani magazynowej w naszym kraju zajmował e-commerce. W zeszłym roku za 11% całkowitego popytu na rynku także odpowiadał e-commerce i to również dzięki niemu przekroczyliśmy 32 mln mkw dostępnej, w większości nowoczesnej powierzeni magazynowej. W tym roku ma być już 34 mln mkw. Trudno w związku z tym nie dostrzegać wkładu e-handlu w rozwój logistyki, która gwarantuje wsparcie na każdym etapie fizycznej realizacji zamówienia.

Znaczącą rolę w dynamicznym wzroście sektora logistycznego odegrały także platformy marketplace i wynika to wprost z preferencji zakupowych polskich i europejskich internautów. W Europie po prostu wolimy duże platformy, które oferują bezpieczeństwo płatności, większy wybór, wygodę, lepsze ceny i oczywiście gotowe rozwiązania logistyczne w zakresie dostaw. Ze względu na wsparcie logistyczne ten model wybierają także sprzedawcy, dla których marketplace jest gotowym rozwiązaniem sprzedażowym, umożliwiającym dotarcie do zupełnie nowych klientów i wejścia na nowe rynki przy bardzo ograniczonych kosztach ekspansji i ryzyku – daje ekspert.

– Obsługa logistyczna marketplace nie jest jednak łatwa, zwłaszcza pod kątem różnorodności asortymentu – dodaje Marek Kaniera z ID Logistics. – Pod tym samym adresem internetowym można bowiem kupić zarówno produkty wymagające kontrolowanej temperatury przechowywania, elektronikę, ale także artykuły wielkogabarytowe. Składowanie ich w jednym magazynie nie jest jednak możliwe, stąd często dla jednego klienta uruchamianych jest klika lokalizacji. W obsłudze dużych platform ważny jest także czas realizacji zamawiania. Tu liczą się dosłownie minuty oraz możliwość obsługi zwrotu towarów kupionych przez internet, co jest wyzwaniem zwłaszcza w kategorii elektronika i moda. Zupełnie innym rodzajem wyzwania jest także zdolność do poradzenia sobie z ogromnym wolumenem zamówień, liczonym w setkach tysięcy sztuk i nie ważne czy pochodzą one z platformy amerykańskiej, czy chińskiej, bo presja na jakość i czas obsługi jest taka sama w obu przypadkach. Widzimy jednocześnie, że udział zamówień realizowanych przez te ostatnie dynamicznie rośnie od 2023 r.

Autor: Krzysztof Oflakowski, ekspert ds. komunikacji i komentator globalnego sektora TSL

Krzysztof Oflakowski, autor Fot. KS